最近「BUYMA物販」を始めたけど、確定申告が必要か分からない…

そこで、本記事では以下について解説します。

・BUYMA出品で確定申告が必要になる条件

・BUYMAの確定申告Q&A

・申告しなくても…バレない?

そんな私は2年前から家具を買う時はBUYMAを使用しているユーザーです。今回はFPの視点から、BUYMAの確定申告について解説します!

では、早速本題にいきましょう~!

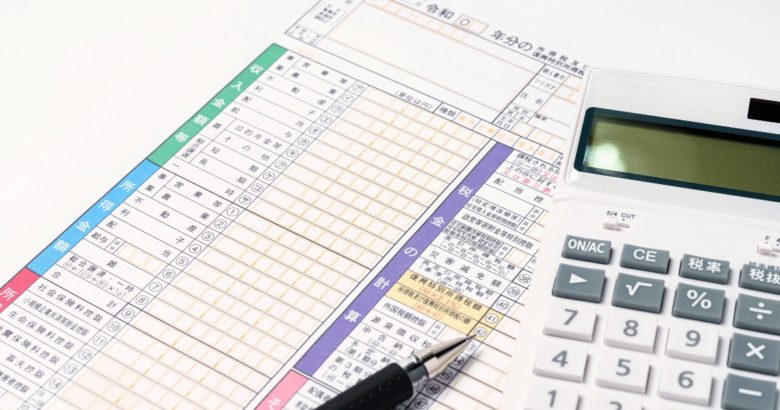

BUYMAで確定申告が必要になる条件

BUYMAが本業で年間収入48万円を超える方

事業としてBUYMAを活用する方の場合、年間収入48万円を超えると確定申告が必要となります。

この場合の48万円超という所得額は、BUYMA以外の収入も含む総所得額です。

BUYMA物販の例

BUYMA売上20万円+アフェリエイト売上30万円の場合も確定申告は必要です。

この48万円というのは、収入2400万円以下の人に適用される基礎控除の額です。所得額が48万円であれば、基礎控除を差し引いた課税所得は0なので、申告は必要ありません。

BUYMAで副業する会社員で年間収入20万円を超える方

「自分は会社員なので確定申告はしなくてもいい!」と思っていても、給与以外に20万円の所得がある場合は申告が必要です。

勤めている会社のお給料以外から、利益が20万円を超えたら申告が必要となります。

この20万円は、BUYMA以外から得られた収入も含むので給料以外に20万円以上の収入がある場合は、確定申告が必要ということになります。

まとめ

個人事業主か会社員かで、確定申告が必要な売上金額が変わるので、要注意です!

BUYMAの経費とは?

BUYMAで販売した際のお金は「売上」なので、所得(利益)ではありません。

所得(利益)=売上-経費

課税対象はあくまでも所得(利益)に対してかかるので、ここからBUYMAの経費について解説していきます~!

BUYMAの経費にいれられるもの

例えば、BUYMA物販でアクセサリーを10,000円で販売したとします。その際に材料費や梱包材・送料で3,000円掛かったとすると、利益は7,000円です。

この7,000円に対して課税されるので、物販事業を行う場合は、収支の計算が大切です。

経費にできるもの

仕入れや、梱包材、送料などは商品に掛かる経費です。また商品仕入れにかかる交通費や、Wi-Fiなどの通信費、アプリ代やセミナー代なども事業に係る経費になります。

BUYMAは月額料金は掛かりませんが、月々の課金があるアプリを使用する場合も経費として計上可能です。

領収書がない場合はどうしたらいい?

経費になる出費に対して、領収書が貰えない場合または無くしてしまった場合もあると思います。その際は、出金伝票を記せば大丈夫です。

出金伝票に書くのは以下の4つ。

- 日付

- 金額

- 取引先

- 取引内容(何にお金を使ったのか)

ただし、経費は領収書を元に計算するものなので、領収書を元に日々帳簿を付けるのが1番良いですね。

日々の帳簿をめんどくさがらずやると、確定申告の時に自分を褒めたくなりますね(^^)

こんな場合はどうしたらいい?BUYMAの確定申告Q&A

海外に居住して出品者活動をする場合の確定申告はどうしたらいい?

日本は「属地主義」と言って、住んでいる国で課税が行われます。

1年以上海外に居住している方や、1年以上海外に滞在することを目的で出国された方については日本の『非居住者』に該当する可能性が高いので、非居住者の方は確定申告は必要ありません。

しかし、現地国にて税金が生じる可能性が高いので、詳細は在住国の当局にご確認ください。

留学中に出品者活動をする場合の確定申告はどうしたらいい?

売上金額によっては確定申告が必要です

海外旅行や短期語学留学(数ヶ月程度)者は非居住者には該当しませんので、国内に居住されている方と同じ居住者として日本にて課税されます。

しかし、滞在国によって税金のルールが異なるので二重課税(滞在国と日本の両方で納税)にならないためにも、税務署もしくは当局にお問い合わせください。

専業主婦や学生が出品者活動をする場合の確定申告はどうしたらいい?

年間収入48万円を超えると確定申告が必要です

BUYMA物販で気を付けることは?

2年前の事業収入が1000万円超の方や、課税事業者は消費税の申告が必要です

出品者を開始されて2年未満の方や、2年前の事業での収入が1,000万円未満の方は消費税の申告の必要はない場合が多いと思いますが、事業として展開されている方は消費税を申告しなければいけません。

「仮受消費税」「仮払消費税」の金額によって、消費税の納付もしくは還付が決まります。

確定申告しなくても…バレない?

ネットを見ていると、確定申告しなくてもバレないという意見も散見されます。が、ここまでマイナンバー制度が普及して個人情報が特定されやすくなっている今、正しい申告をすることは年々重要になっています。

また2021年にはUber Eatsを運営している「ウーバーイーツジャパン」(東京)に東京国税局が入り、配達員の報酬などについての情報提供を求めた件がありました。ウーバーイーツの配達員もメルカリと同じ、事業所得or副業収入となますが、自分が申告せずにばれるケースもあれば、使っている会社に国税局が入り、ばれるケースもあるということです。

電子決済の需要も高くなり、メルカリやラクマのユーザーも増えています。確定申告しなかったことが所得隠しだと判断されてしまうと、本来の所得税額の最大40%にあたる重加算税が課される場合もありますので、正しく申告していきましょう。