・今年から確定申告をするけど何をしたらいいか分からない

・事前に準備するべきものを知りたい

・自分でできるか不安…

そこで、本記事では以下について解説します。

・確定申告とは?

・確定申告のために普段から準備するべきもの

・確定申告する際に必要なもの

・ラクに確定申告するためには?

そんな私は、会社員3年目の時から確定申告を学んで、年間20万円以上節税しました!

フリーランスや自営業者といった個人事業主はもちろん、副業を始めたサラリーマンの方や、株やFXなどで利益がある方も確定申告が必要な場合があります。

2023年の確定申告。

直前に慌てないためにも、何をいつから準備すればいいのかをご紹介します!

確定申告とは?

所得税の確定申告は、所得(売上から経費を差し引いた儲け)にかかる税金を計算して、国(税務署)に納めるべき税額を報告する手続きのことです。

計算期間は1月1日~12月31日の1年間で、原則、翌年の2月16日~3月15日のあいだに税務署に申告・納税します。

2021年と2022年度分は、新型コロナの影響で2月16日~4月15日まで申告・納付が延長されていましたが、2023年度分は元に戻るようです。

2023年は提出期間が1カ月しかないから、計画的に準備しないとですね。

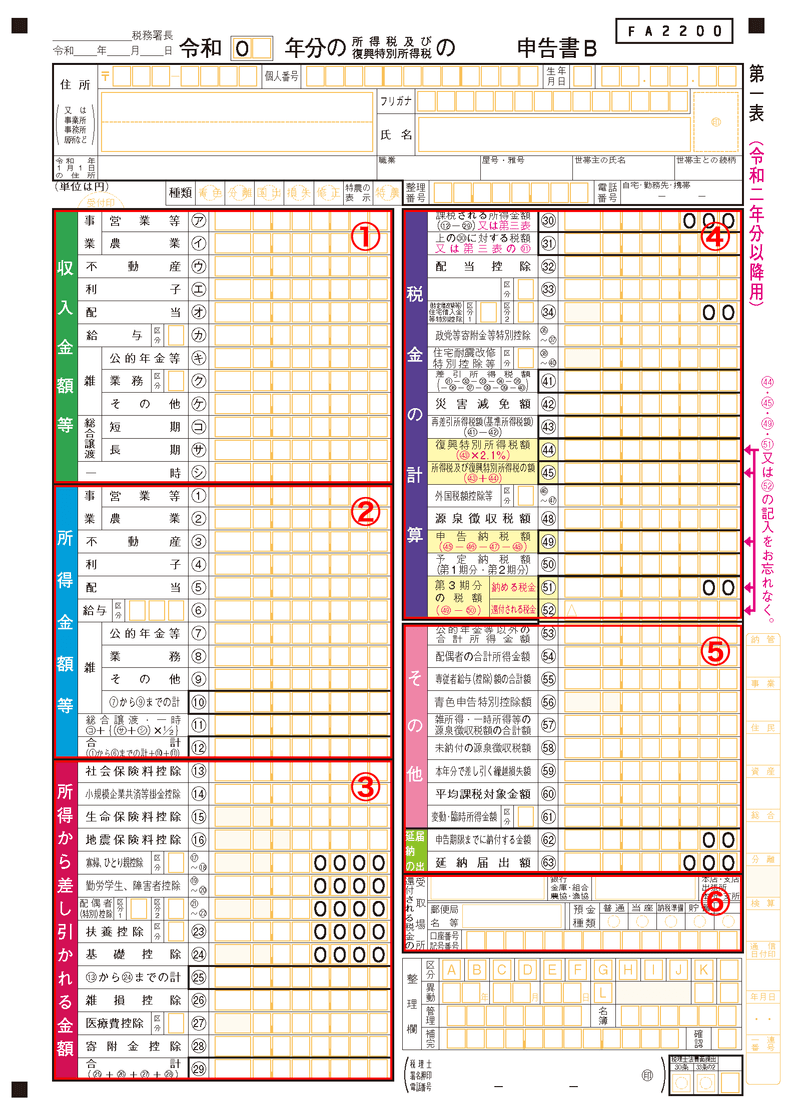

確定申告書の種類

確定申告を行う中で作成する、「確定申告書」にはA様式とB様式がありましたが、2022年分(2023年提出分)の確定申告から確定申告書Aは廃止になりました。

確定申告書Bに一本化されます。

用紙には色んな項目がありますが、自分に関係ないものは空白でOKです!

確定申告Bはこんな書類

書類の表記も「令和○年分の所得税及び復興特別所得税の 申告書」に変更になります。

過去に自分はAで提出していたのか、Bを作成していたのか分からない…

という方の為に、

もう少し深堀していきます~!

確定申告書Aについて

「確定申告書A」で提出できる方は、所得の種類が、

- 会社からの給与等の「給与所得」

- 公的年金等・その他の「雑所得」

- 上場株式等の配当による「配当所得」

- 懸賞金による一時金や生命保険金の満期返戻金等の「一時所得」

のみの場合であること

+「予定納税」のない方が利用できました。

予定納税とは、前年の所得税が15万円以上だった場合に納めることになる前払いの税金。

会社員やアルバイト・パートの方は、基本的に確定申告書AでOKでしたが、今年からは確定申告書Bで作成することになります。

例えば、会社員の方が医療費控除や住宅ローン控除を受ける場合や、株で得た利益を申告する際に使用していました。

確定申告書Bについて

2022年分(2023年提出分)から全員「確定申告書B」を使用することになります。

これまでも「確定申告書B」は、

- 個人事業主や副業収入などの「事業所得」

- アパート・マンションなどの「不動産所得」

など、所得の種類に関わらず、誰でも使用可能でした。

フリーランス・個人事業主の方の「白色申告」「青色申告」は、どちらも「事業所得」なので確定申告書Bを作成します。

青色申告ポイント

個人事業主の確定申告の中の、最大65万円の特別控除で節税メリットの多い「青色申告」で確定申告する場合は、「確定申告書B」と「収支内訳書」または「青色申告決算書」、保険料の控除証明書や社会保険料控除証明書など、控除を受けるために必要となる証明書一式の提出が必要です!

これをいきなり全部作るのは大変なので、確定申告をする為には、計画的に書類を準備することが必要です。

確定申告のために普段から準備するべきもの

年間の所得を正しく申告する為に、事業者は日々のお金の動きを帳簿に記載しなければいけません。

領収書や各種証明書の保管

社長さんや事業者は「領収書」を集めるイメージがありますが、これも帳簿の為です。

帳簿は売上や支出のほか、備品や交通費、交際費など事業の経費になるものを記録したものを指します。

1年分の領収書をまとめて処理するのは大変ですし(本当に気が滅入るので…)1カ月に1度など、自分でルールを決めて、お金の動きを整理されることをおすすめします。

私の経験上、どうしても仕方なく…レシートや領収書を1度に整理する時は、月別に分けてから処理すると、かなり楽です。

帳簿の数値は、日々の領収書や支払いの記録が元になるので、支払いが証明できるものがなければ、経費になりません。また、税務署から調査を受けたときには開示できるようにしておかなければいけないので、とても重要なものです。

領収証の保存義務

白色申告の場合は「5年間保存」青色申告の場合は「7年間保存」が義務です。

定期的に帳簿をつける

やはり、帳簿は定期的につけることが大事です!!

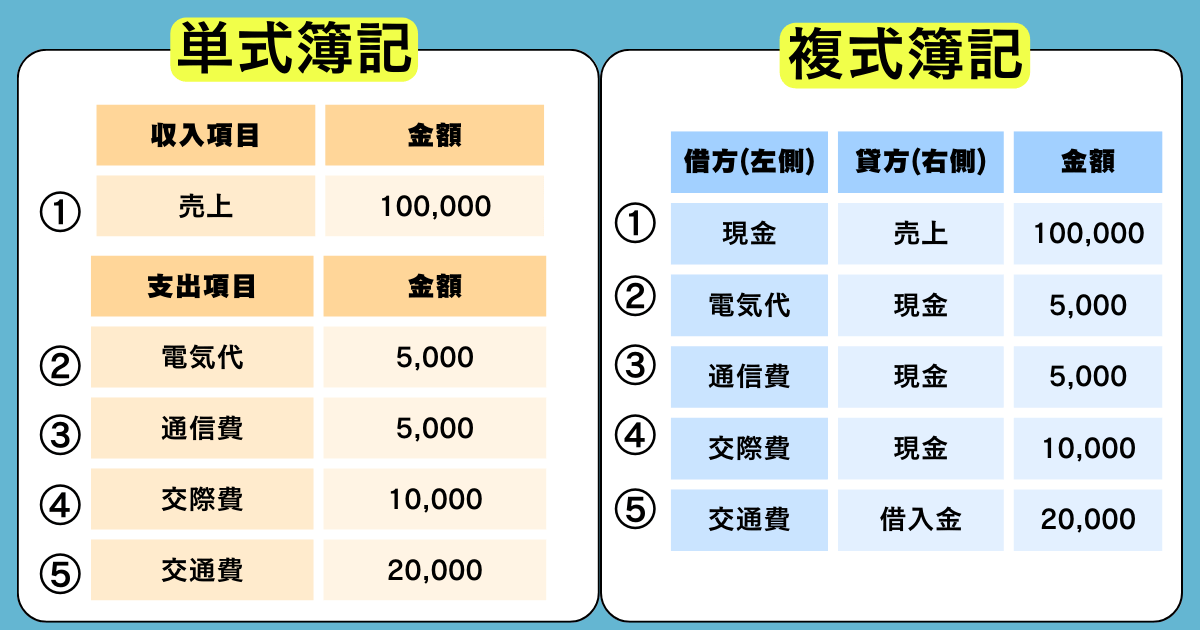

帳簿の記帳方式は、白色申告であればお小遣い帳を書くのと同じ「単式簿記」形式、青色申告であれば、1つの取引についてお金の動きとその原因の2つの側面を記載する「複式簿記」となります。

青色申告は最大65万円控除のメリットがありますが、帳簿のハードルが少し高いです。

↓ 「単式簿記」と「複式簿記」の違いはこんな感じ

単式簿記はお金の増加・減少という一面で取引を記すもので、身近なものだとお小遣い帳や家計簿、預金通帳などが該当します。

複式簿記は、「仕訳」という形を用いて財産の増減を記録します。仕訳とは、左右に借方(かりかた)・貸方(かしかた)の欄を作って、二方面からとらえることです。

簿記の資格を持っている方は、すんなり入ってくるかも?です!

確定申告する際に必要なもの

確定申告には4種類の提出方法があります。

- 直接税務署に持参

- 税務署設置の時間外収集箱に投函

- 郵送

- インターネット提出(e-Tax) : 青色申告の方は特におすすめ

提出の仕方に関係なく、確定申告で必要な書類は以下の5つです ↓

確定申告に必要な書類

- 確定申告書

- 本人確認書類(マイナンバーカード)

- 銀行口座

- 所得を証明できるもの

- 控除証明書

では、この5つについて今から解説していきます!

1:確定申告書

2022年分(2023年提出分)から確定申告書は「確定申告書B」に一本化されます。

2:本人確認書類(マイナンバーカード)

税務署に持参する場合は本人確認書類の窓口での提示が、郵送する場合は写しの添付が必要です。

マイナンバーカードを持っているかどうかで必要な本人確認書類が変わるので、事前に確認してください。

本人確認書類

▶マイナンバーカードがある場合

マイナンバーカード1枚で本人確認はOKです。e-Tax(電子申告)で送信する場合は、マイナンバーカードに組み込まれた電子証明書の確認で本人確認を行うため、写しの添付は不要です。

▶マイナンバーカードがない場合

通知カードまたはマイナンバーが記載された住民票の写しなどと運転免許証、パスポートなどが必要になります。

3:銀行口座がわかるもの

還付金を受け取る場合は、銀行口座が分かるものが必要です。

一部のネット銀行では還付金の振込ができないので、注意が必要です。

4:所得を証明できるもの

確定申告書を記入するにあたり、所得を証明するために以下の書類が必要です。

| 所得の種類 | 必要書類 |

| 給与所得 | 源泉徴収票(確定申告書作成のため) |

| 事業所得・不動産所得 | 青色申告決算書 (白色申告者の場合は収支内訳書) |

| 株取引 | 年間取引計算書 |

| 配当・一時・雑所得 | 所得の内容を証明する書類 |

| 譲渡所得 | 渡時の売買契約書、購入時点の契約書、仲介手数料や印紙代の領収書など |

| その他 | 災害で被害に遭った場合は罹災証明書 |

青色申告決算書は、所得の種類に応じて「一般用」「不動産所得用」「農業所得用」「現金主義用」の4種類がありますが、副業をしている方は基本的に「一般用」を使用します。

5.控除証明書

各種控除を受ける時は、控除の該当者であることを証明する書類が必要です。

| 控除の種類 | 必要書類 |

| 医療費控除 | 医療費・通院に掛かる交通費の明細書など |

| 住宅ローン控除 | 住宅借入金等特別控除額の計算明細書 住民票の写し 売買契約書の写し 登記事項証明書の原本 金融機関の住宅ローンの残高証明書など |

| 雑損控除 | 災害や盗難・横領によって損失がある場合

「災害等に関連したやむを得ない支出の金額」の領収証等 |

| 寄付金控除 | 寄附金の受領証など ふるさと納税も対象になる |

必要書類を全て確定申告直前に集めるのも大変なので、確定申告に備えて、定期的に帳簿を整理したり、証明書などを保管しておく習慣をつけておくことが大切です。無くしてしまった証明書などは、問い合わせると再発行してもらえることもあるので、事前に問い合わせしてみてください。

まとめ

今回の投稿では、以下について解説をしました。

・確定申告とは?

・確定申告のために普段から準備するべきもの

・確定申告する際に必要なもの

当たり前のことですが…確定申告は日々の帳簿の整理があって成り立つので、2月に入ってドサッと整理するのではなく、毎月コツコツ整理する習慣が大事ですね。

私はカードの引き落としに合わせて、毎月15日に領収書などを整理する日と決めています。

私の周りも、副業や兼業・投資を始める方が増えて、確定申告される方がかなり増えました!「確定申告=ムズカシイ!」という印象がある方も多いと思いますが、国税庁の「確定申告等作成コーナー」では、分かりやすい説明もあります。

青色申告決算書も個人作成するのは、会計知識も必要で難しいですが、会計ソフトを使うと毎月のお金の流れを入力するだけで自動で決算書が作成されるので、とても楽です。

私は経営状況を把握する為にも使っていますよ~!

初年度0円や月額1,980円で使えて、楽に確定申告ができるので、日々の経理を時短したい方は、会計ソフトを使って時間を有効活用して青色申告で控除65万円を活用されることをおすすめします。

一緒に楽しい事業者ライフを送っていきましょう~!