青色申告の方が節税できると聞くけど、実際にどのくらい税金に差が出るのかを知りたいな。

そこで、本投稿では以下の事を解説します。

・白色申告と青色申告の違い

・利益100万円の場合

・利益200万円の場合

:

・利益1000万円の場合

・税金の差額が生まれる理由

そんな私は過去2回白色申告、1回青色申告で確定申告をしてきました!FPの視点から見たオススメも書いているので、ぜひ最後まで見て頂けたら嬉しいです。

では、早速本題にいきましょう~!

白色申告と青色申告の違い

そもそも白色申告と青色申告の何が違うか分からないから、教えてほしいな。

個人事業主と言っても、白色申告や青色申告など色んな申告方法があります。

↓ どのように違うのか具体的に表を用いて紹介します。

| 白色申告 | 青色申告 | ||

| 特別控除 | 0円 | 10万円控除 | 65万円控除 |

| 記帳義務 | 簡易簿記 | 簡易簿記 | 複式簿記(難易度高) |

| 特典 | なし | ・青色事業専従者給与(同一生計の家族に給与を払える) | |

白色申告と青色申告の違いはこんな感じ!

白色申告は要件がゆるい代わりに税制のメリットがなく、青色申告は事前に承認を得て、要件を満たせば税制のメリットを受けられます。

では、次にこの控除の違いが、どのように税金の差を生むのかを計算していきましょう。

いよいよ、本題です!

税金額の違いを徹底解説

今回は、個人事業主の確定申告で2022年 4月時点の法令を基礎として個人事業主向けに所得税・住民税の納税額の簡易計算です。

青色申告は節税効果の高い65万円の控除を受けると仮定して計算しています。

また、計算例では経費は考慮していません。所得税は復興特別所得税を含んだ数値です。

あくまでシュミレーション上の数字で、家族構成や他の控除で金額は人によって異なる場合があるので、一例としてご認識してください。

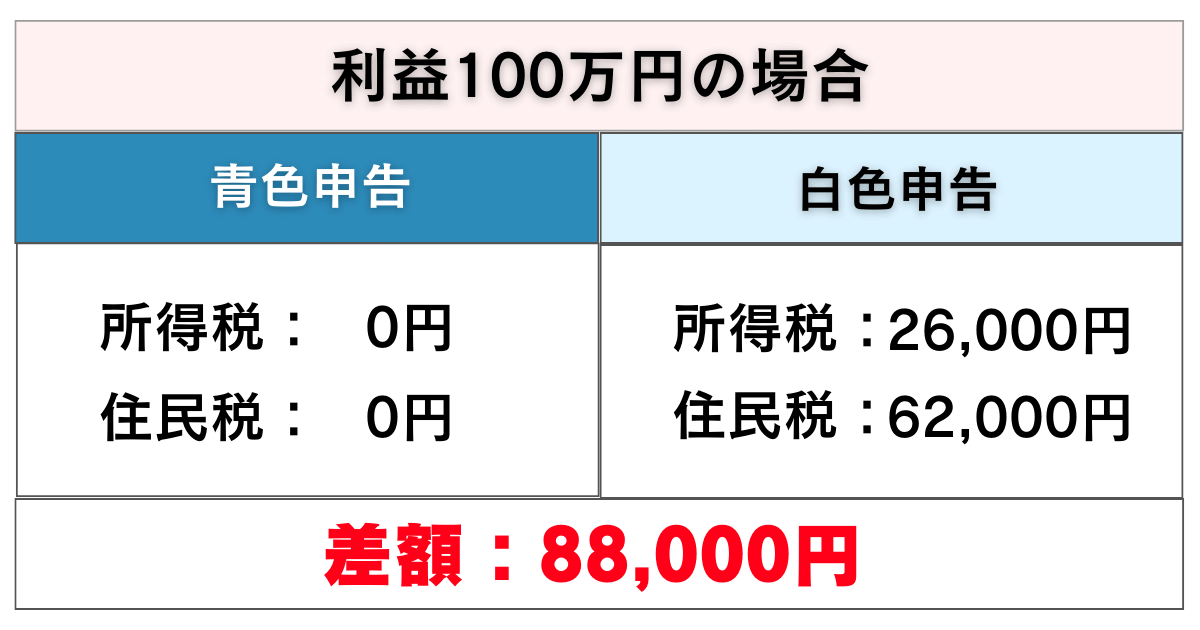

利益100万円の場合

【利益100万円の場合の所得税】

・青色申告

100万円-基礎控除48万円-青色申告特別控除65万円=赤字なので0円

・白色申告

100万円-基礎控除48万円=52万円

52万円×0.05=2.6万円

所得税の差は26,000円です。

住民税について

住民税は東京23区の場合で「控除対象配偶者及び扶養親族がいない場合」での概算で計算しています。住民票のある都道府県や市町村によって多少金額は変わりますが、住民税=所得割(税率10%)+均等割(各自治体によって変化します)なので、約10%の認識で大丈夫です。

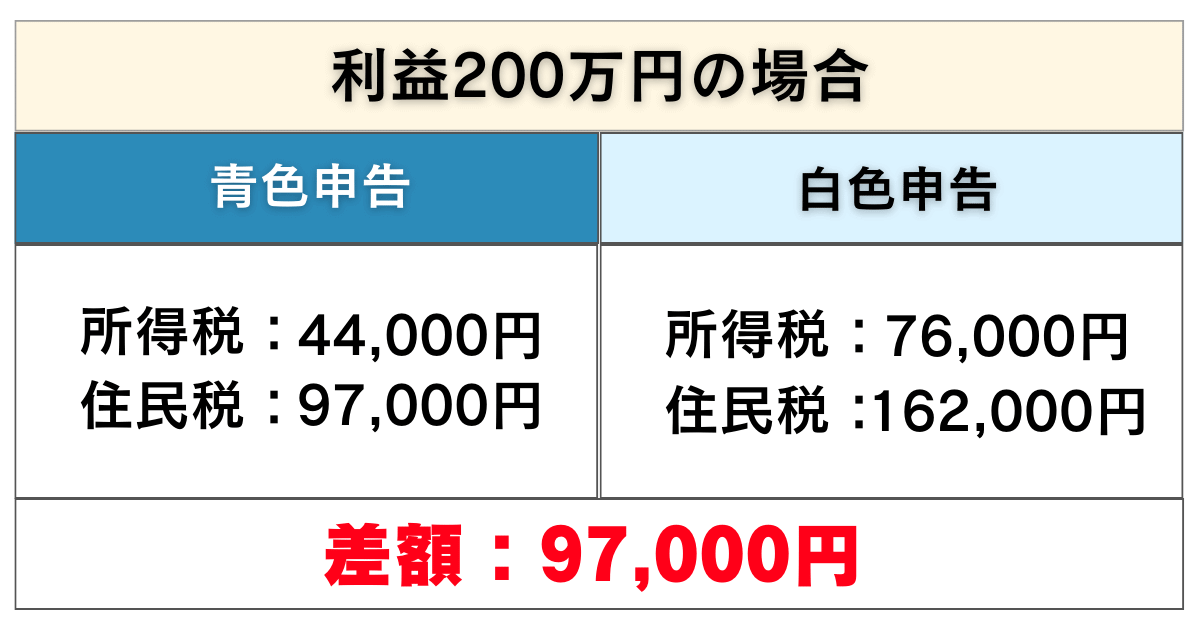

利益200万円の場合

【利益200万円の場合の所得税】

・青色申告

200万円-基礎控除48万円-青色申告特別控除65万円=87万円

87万円×0.05=4.4万円

・白色申告

200万円-基礎控除48万円=152万円

152万円×0.05=7.6万円

所得税の差は32,000円です。

年200万円の売上で、所得税+住民税で年間10万円の差が出るのは大きいね…

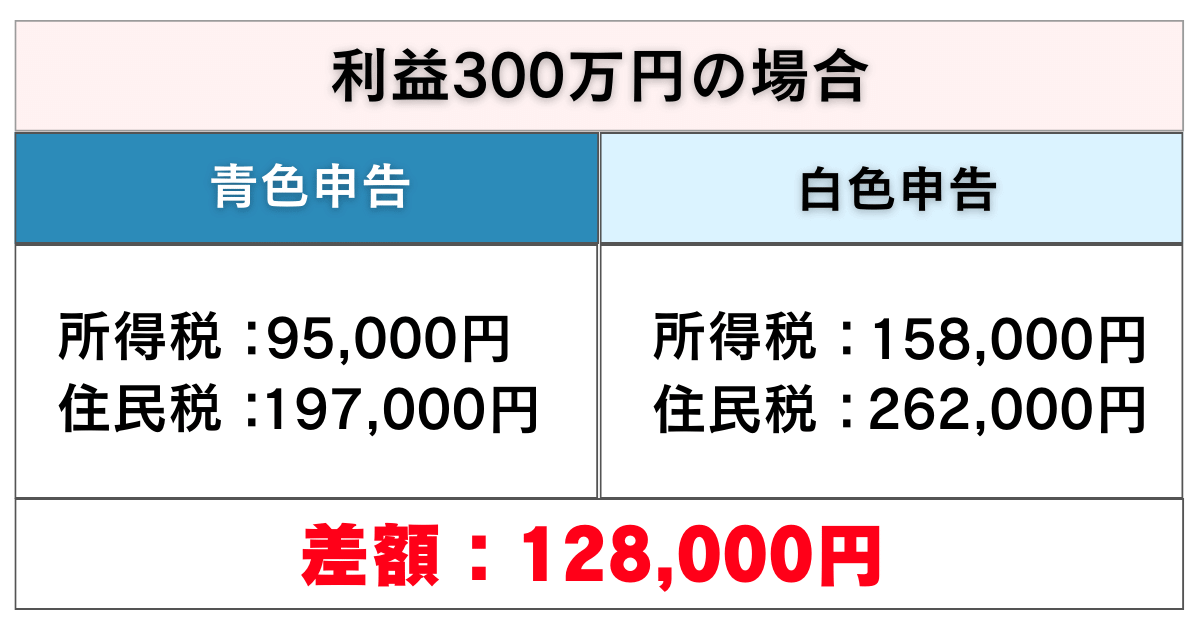

利益300万円の場合

【利益300万円の場合】

・青色申告

300万円-基礎控除48万円-青色申告特別控除65万円=187万円

187万円×0.05=9.5万円

・白色申告

300万円-基礎控除48万円=252万円

252万円×0.1‐97,500円=15.45万円+復興特別所得税2.1%

所得税の差は63,000円です。

復興特別所得税とは?

平成25年から適応された、東日本大震災からの復興のための背策。予定納税基準額が15万円以上である方は、所得税及び復興特別所得税の予定納税をすることになっています。

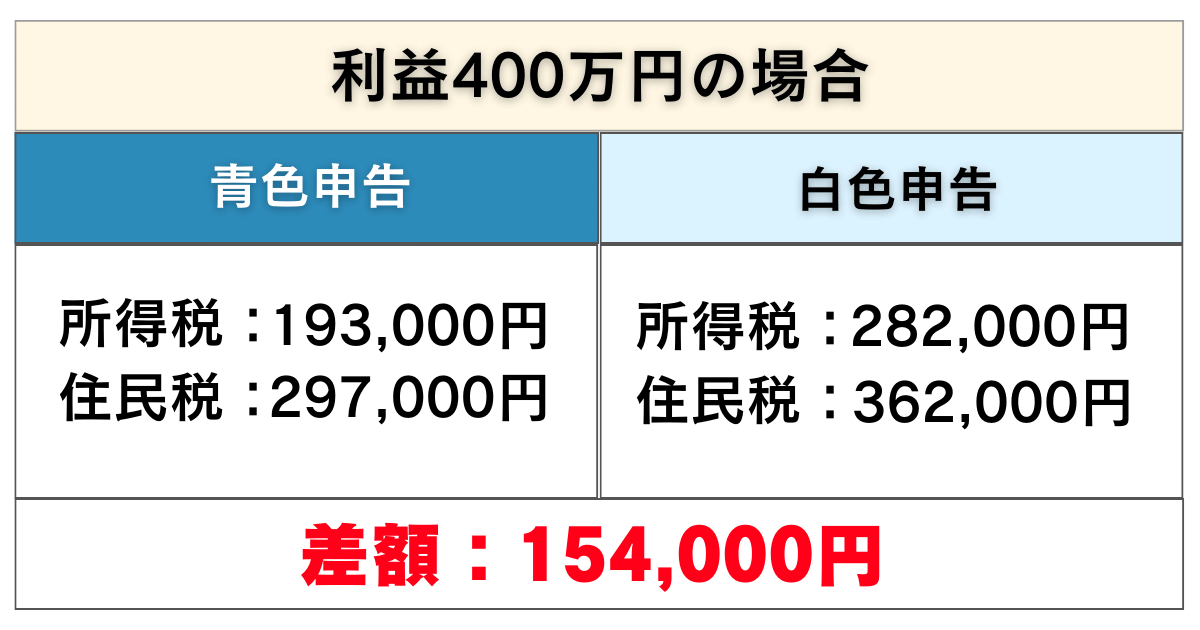

利益400万円の場合

【利益400万円の場合】

・青色申告

400万円-基礎控除48万円-青色申告特別控除65万円=287万円

287万円×0.1‐97,500円=18.95万円+復興特別所得税2.1%

・白色申告

400万円-基礎控除48万円=352万円

352万円×0.2‐427,500円=27.65万円+復興特別所得税2.1%

所得税の差は89,000円です。

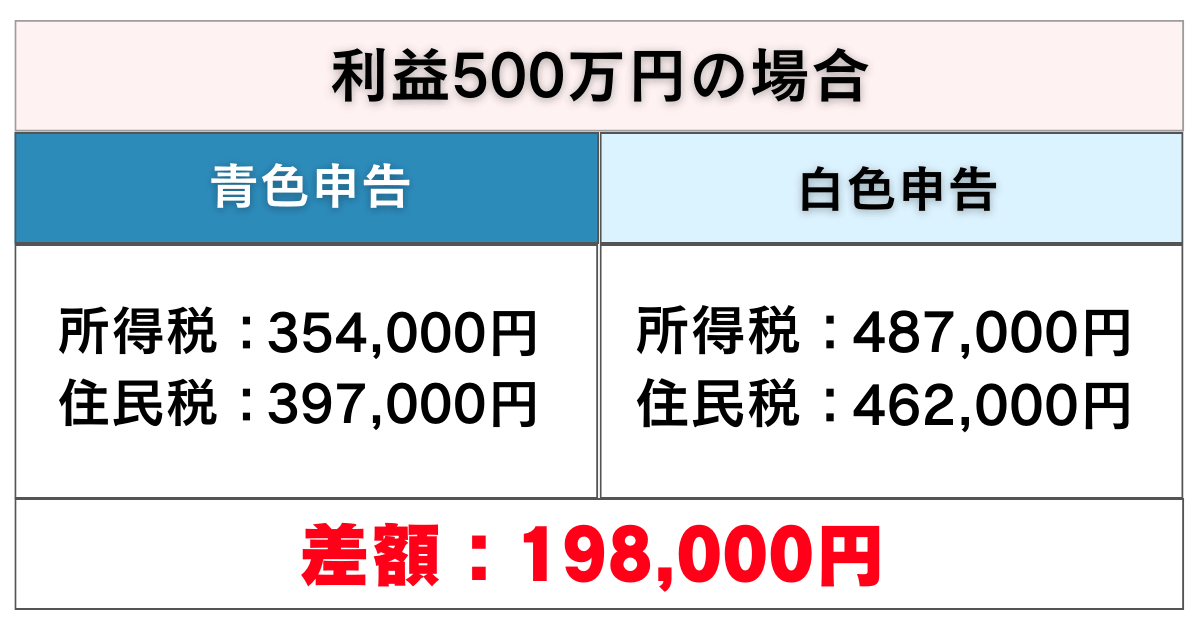

利益500万円の場合

【利益500万円の場合】

・青色申告

500万円-基礎控除48万円-青色申告特別控除65万円=387万円

387万円×0.2‐427,500円=34.65万円+復興特別所得税2.1%

・白色申告→500万円-基礎控除48万円=452万円

452万円×0.2‐427,500円=47.65万円+復興特別所得税2.1%

所得税の差は133,000円です。

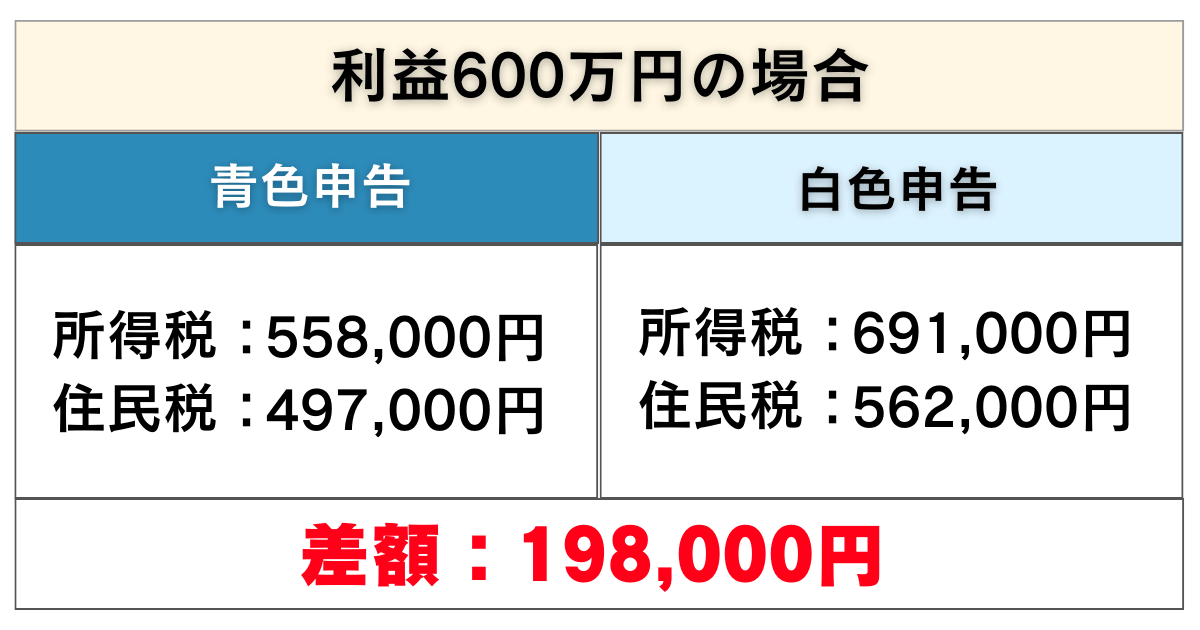

利益600万円の場合

【利益600万円の場合】

・青色申告

600万円-基礎控除48万円-青色申告特別控除65万円=487万円

487万円×0.2‐427,500円=54.65万円+復興特別所得税2.1%

・白色申告

600万円-基礎控除48万円=552万円

552万円×0.2‐427,500円=67.65万円+復興特別所得税2.1%

所得税の差は133,000円です。

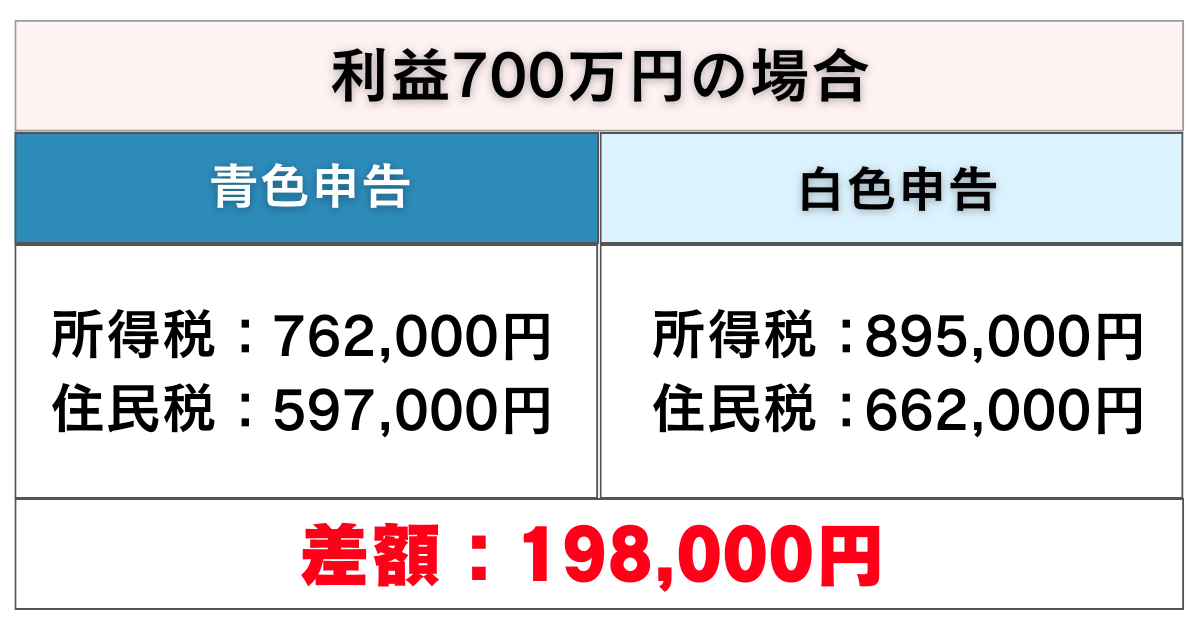

利益700万円の場合

【利益700万円の場合】

・青色申告

700万円-基礎控除48万円-青色申告特別控除65万円=587万円

587万円×0.2‐427,500円=74.65万円+復興特別所得税2.1%

・白色申告

700万円-基礎控除48万円=652万円

652万円×0.2‐427,500円=87.65万円+復興特別所得税2.1%

所得税の差は133,000円です。

年収500~700万円で所得税の差が変わらない理由は最後に解説します!

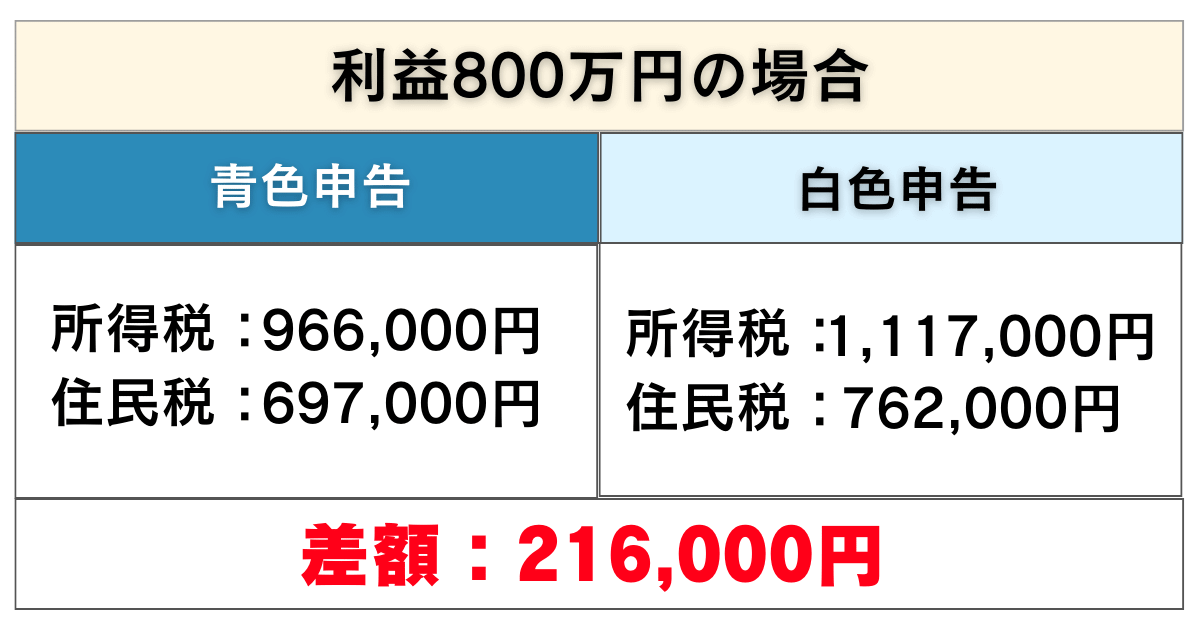

利益800万円の場合

【利益800万円の場合】

・青色申告

800万円-基礎控除48万円-青色申告特別控除65万円=687万円

687万円×0.2‐427,500円=94.65万円+復興特別所得税2.1%

・白色申告

800万円-基礎控除48万円=752万円

752×0.23‐636,500円=109.36万円+復興特別所得税2.1%

所得税の差は151,000円です。

所得税だけで年間15万円も税額が変わるのは大きいね!!

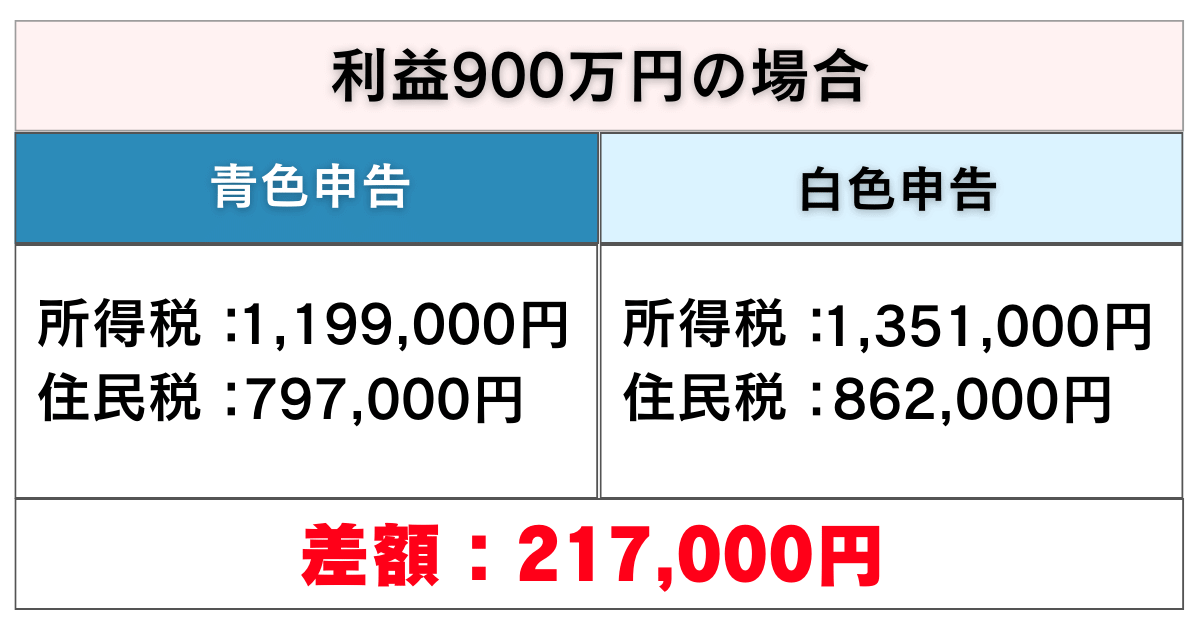

利益900万円の場合

【利益900万円の場合】

・青色申告

900万円-基礎控除48万円-青色申告特別控除65万円=787万円

787万円×0.23‐636,500円=117.36万円+復興特別所得税2.1%

・白色申告

900万円-基礎控除48万円=852万円

852万円×0.23‐636,500円=132.31万円+復興特別所得税2.1%

所得税の差は152,000円です。

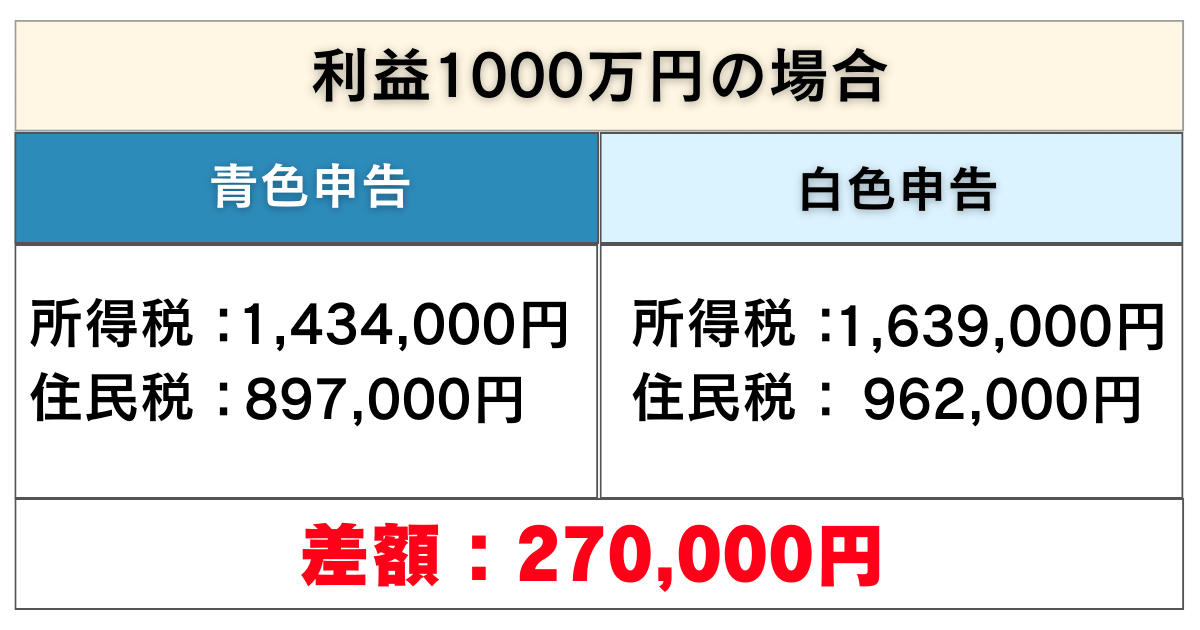

利益1000万円の場合

【利益1000万円の場合】

・青色申告

1000万円-基礎控除48万円-青色申告特別控除65万円=887万円

887万円×0.23‐636,500円=140.36万円+復興特別所得税2.1%

・白色申告

1000万円-基礎控除48万円=952万円

952万円×0.33‐1,536,000円=160.56万円+復興特別所得税2.1%

所得税の差は205,000円です。

所得税+住民税を足すと、年間27万円の差になりました!!

所得税の税金差額が出ない理由

基本的に、青色申告と白色申告の税金の差額は、利益が大きくなるほど差額も大きくなります。

住民税は一律約10%なので、所得が上がっても白色申告と青色申告で差額は生まれません。

しかし、所得税は所得が上がれば上がるほど税率も高くなる『累進課税制度』という仕組みです。なので、所得の金額によって税率が変わるということです。

↓ 個人事業主の所得税率は以下の通り

課税所得/税率/控除金額

195万円以下/5%/0円

330万円以下/10%/97,500円

695万円以下/20%/427,500円

900万円以下/23%/636,000円

1,800万円以下/33%/1,536,000円

〜4,000万円/40%/2,796,000円

4,000万円〜/45%/4,796,000円

先ほど紹介した各利益の税金計算式も、この数式に全部当てはまっているので、確認してみてね!

利益500万円~700万円の時に所得税の差額が同じだった理由は、全て所得税率の表の【330万円超〜695万円】の欄に当てはまるからです。

利益800万円の時は、白色申告は【695万円超〜900万円以下】の欄で税率が23%、青色申告は【330万円超〜695万円】の欄で税率が20%なので、差額が変わりました。

税金計算ポイント

売上-経費=利益

利益-控除=課税所得

課税所得×税率-税額控除=納付額

税金は売上や利益に対して課せられるのではなく、様々な控除を引いた額に対して計算されます。

青色申告では、この控除を最大65万円活用することができるので、やはり個人事業主の節税には大きな役割になりますね。

まとめ

青色申告の帳簿付けは少しややこしいですが…

利益100万円の時から比較してもやはり、青色申告の方が白色申告より税金が安くなることが分かります。

白色申告→青色申告に変更することで、節税メリットを受けられる方も多いと思うので、ぜひ2023年の確定申告は青色申告に挑戦していきましょう!

私も今は確定申告する際は青色申告ですが、大苦手だった帳簿付けも、会計ソフトを使うとかなり楽に確定申告をすることができるようになりました。本当に!!!ソフトを使うと楽に青色申告処理ができるので、青色申告に悩まれている方はぜひソフトに頼ってみてください。今なら0円で記帳が使えるのに時間短縮ができて控えめに言って、世界が変わります!

会計ソフトの売上実績No1の超王道

▶口コミはコチラ

>>>やよい会計で初年度0円で確定申告をする

2023年提出分の確定申告期間は、2023年2月16日(木)から3月15日(水)までです。

あと1か月となったので、ぜひ白色申告と青色申告のメリットを生かして、楽しい事業者ライフを送っていきましょう!